信用保証協会 融資 審査 保証料 コロナを不動産賃貸業のために徹底解説!

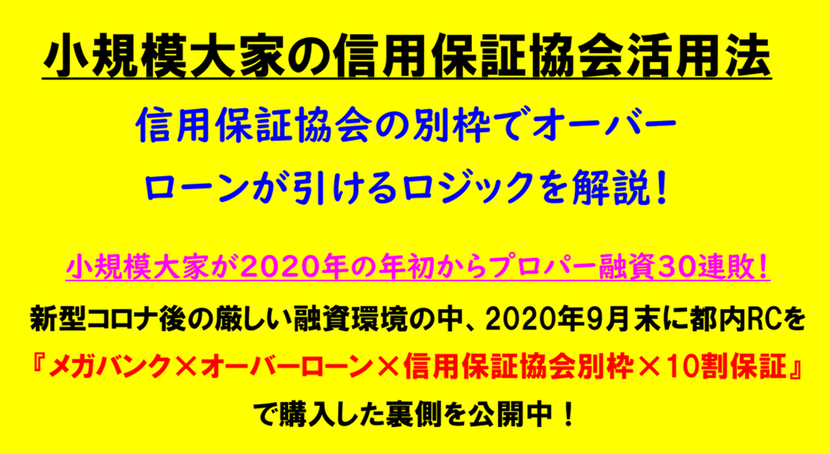

「小規模大家の信用保証協会活用法」

このサイトでは不動産賃貸業(プロパー融資がまだ引けない小規模大家さん)のために不動産賃貸業の物件購入資金である『信用保証協会の設備資金融資』に特化して説明しています。

信用保証協会 融資攻略6ステップ

STEP⑥:銀行の無理解を乗り越え審査に申し込む!

最後のステップ6では実際にどうやって信用保証協会や金融機関にアプローチするか、信用保証協会付きの融資を申し込むのか、そのポイントを説明していきます。

【STEP⑥の話の概要】

銀行員さんは多くの企業が使う県制度融資や市制度融資の運転資金はある程度理解しています。しかし多くの保証制度を理解している訳ではありません。

特に15年以上融資期間のある設備資金やセーフティネット保証枠の設備資金などの特殊な保証制度を理解していない銀行員さんがほとんどです。

不動産賃貸業が利用できる保証制度について大家さん自らが銀行員に説明して銀行員さんに納得してもらって融資を申し込む必要があります。そうしないと特殊な保証制度を使えこなせませんし別枠の設備資金2億円を使うこともできません。

自分の会社の信用力がまだ充分でない小規模大家さんは信用保証協会や銀行員さんからの信頼獲得のために初期段階でのアプローチには文書が有効です。怪しくないしっかりした法人だと理解してもらえる取り組みが非常に重要になってきます。

電話で信用保証協会に問い合わせても『怪しい全く信用保証協会のことが分かっていない胡散臭い不動産業者』からの問い合わせと思われ、いい加減な対応をされてしまいます。

しっかり文書を準備をして信用保証協会のことや制度融資のことや自分が使いたい保証制度のことをしっかり理解してから信用保証協会に行って、やって来ることが色々あります。そんな事前準備を飛ばすと信用保証協会や金融機関に冷たくあしらわれます。

いくら準備をしっかりしても法人属性(総資産や自己資本比率など)にも影響受けることも知っておく必要があります。しっかり準備をして事業規模に合った信用保証協会がOKする物件を審査に当てていくとフルローンでもオーバーローンでも引けるのが信用保証協会を活用する最大のメリットです。

【信用保証協会のデマあるある】

『銀行にダメと言われた。』『信用保証協会にダメと言われた。』そんな話(信用保証協会融資デマあるある)を聞くことがあります。ほとんどのケースは「申込書も出さず、審査も受けず、よく分かっていない誰かに、NGと言われか伝言で聞いただけ」です。

大学受験は申込書を出さないと落ちないですよね。信用保証協会融資も申込書を信用保証協会に提出しないとNGにはならないのです。ところが信用保証協会にNGと言われてもいないのにダメだったと言う人が大勢います。そんな人には申込書を出したのか確認する必要があります。

ダメと言えるのは申込書を出して審査をしてもらってNGが信用保証協会から出た場合だけです。銀行にNGと言われたら信用保証協会に理由を確認して他の銀行に行けば良いだけです。

しかし信用保証協会に連絡してNGの理由を聞く必要はあります。銀行が審査に出した、ということは銀行内部の審査には通った、ということです。

そもそも信用保証協会付き融資でさえ銀行の審査が通らないというのは事業者としての信頼が著しく低いことになります。会社の信用レベルが低いと信用保証協会も政策金融公庫も融資を受けられないことは普通にあります。

私は信用保証協会と政策金融公庫から融資を受けている10期目の法人とは別にまだ不動産を所有していない不動産賃貸業法人(以下法人Bと呼びます)も持っています。法人Bは運転資金で信用保証協会から2本、政策金融公庫からも2本融資を受けていますが全て運転資金であり設備資金融資を受けることができず連敗記録更新中です。

財務内容が悪いといくら頑張っても信用保証協会どころか政策金融公庫の設備資金融資を受けることはできません。

私の法人Bはそのようなレベルにあります。運転資金の借入が多すぎ、自己資本比率が30%しかないため信用保証協会でも政策金融公庫でも設備資金融資を受けられない状態です。

そういう事業者は不動産評価だけで融資を出してくれるノンバンクに行くしか方法はありません。政策金融公庫や信用保証協会から設備資金を融資を受けるステージに達していないということです。

逆の発想をすると運転資金を借りるハードルはかなり低いとも言えます。運転資金で銀行の口座を開けておくのはある意味重要ですので運転資金で口座を開けることは早めにご検討ください。

【信用保証協会×設備資金を理解していない銀行員さん対策は文書】

銀行員さんは多くの企業が使う県制度融資や市制度融資の運転資金はある程度理解しています。しかし多くの保証制度を理解している訳ではありません。特に15年以上融資期間のある設備資金やセーフティーネット保証枠の設備資金などの特殊な保証制度を理解していない銀行員さんがほとんどです。

そんな銀行員さんに不動産賃貸業が利用できる保証制度について大家さん自らが説明して銀行員さんを納得させ銀行員さんに面倒くさい書類を作成してもらい銀行員さんから信用保証協会に融資の申込書を提出してもらう必要があります。

ここが大きなハードルです。

銀行員さんは融資のプロです。信用保証協会付きの融資のことも大家さんより自分の方が詳しいに決まっていると絶対の自信を持っています。大学教授が小学生を相手にするくらいの感じで銀行員さんは対応してきます。

圧倒的な自信を持っている銀行員さん(実際の不動産賃貸業の設備資金についての知識は幼稚園レベル)にこちらをしっかり理解してもらって信用保証協会に申請書を出していただくには銀行員さんにご協力いただくしかありません。

そんな初対面の銀行員さんに信頼して申請書を出してもらうには小規模大家さんは文書で勝負する以外ありません。文書がないと銀行員さんも上司に説明がつかないですし面倒な信用保証協会の提出書類をゼロから作成するという気が遠くなるような作業のことを考えると、なかなか取り組む意欲が出ないのです。そんな銀行員さんの心理的ハードルをなくしてあげる必要があります。

私はメガバンクにも地銀にも、どの金融機関さんにも信用保証協会と事前に融資の相談をしてからやって来ているとご案内しています。そして銀行員さんに提出する文書を全て事前に完成してから融資相談に行っています。この準備が銀行員さんのハードルを下げ、手間を減らし、信用保証協会と銀行の審査時間を短くしてくれます。

事前に準備した文書資料を信用保証協会や銀行に提出することで、怪しくないしっかりした法人だと銀行に理解してもらう、そして見方になってもらう、そんな文書資料作りがこのステップ6の大きなポイントです。

【10期目×総資産1億円×自己資本比率50%でプロパー融資30連敗】

私がここでご案内することを全て対応するかどうかは小規模大家さんの資産背景によります。2020年の年初は自社の事務所に銀行員さんが来てくれて3行から『プロパー融資で物件購入しましょう!』と言われていました。しかし新型コロナがジワジワきて・・・

2020年初頭からプロパー融資に30連敗しました。10期目法人総資産1億円×自己資本比率50%の小規模大家さんではプロパー融資を引けない状況だと理解して信用保証協会対策をやってきました。

私も以前はサラリーマンの年収を背景に1億円クラスのRCを買いました。個人で半年でファミリー3棟34室購入しました。しかし、いまの融資の状況ではよほどの金融資産の背景がないとサラリーマンの1000万円程度の年収で新設法人に自己資本比率20%を越える中古不動産購入の融資がつくとはとても思えません。

プロパー連敗後2020年3月末から9月末の半年で信用保証協会の設備資金4本で物件購入し運転資金2本を借り入れました。更に10月にも政策金融公庫で設備資金1本借入ました。(政策金融公庫の新型コロナウイルス感染症特別貸付で運転資金2本・設備資金1本)を借り入れました。要は5つ物件を買いました。

信用保証協会の設備資金4本はほぼフルローンからオーバーローンです。その内1本は都内のRC1棟をメガバンクでオーバーローンで融資を引っ張りました。この半年で5つ物件を新規購入したのですが、プロパー30連敗するような小規模大家さんでもフルローンやオーバーローンが引けるのは信用保証協会融資の特徴です。

資産背景が豊富な大家さんや既にあちこちの銀行からプロパー融資を引かれている大家さんには信用保証協会や政策金融公庫は運転資金以外関係ない話しです。しかしプロパー融資が厳しい新型コロナ後の小規模大家さんには信用保証協会と政策金融公庫の設備資金の攻略がますます重要になってきています。

【自己資本比率から融資してもらえる金額を逆算!】

最近信用保証協会と政策金融公庫の審査を何度も受けて分かったことがあります。信用保証協会も政策金融公庫も自己資本比率を重要視しており自己資本比率20%を切る小規模大家さんには物件購入の設備資金融資をしないということです。自己資本比率20%を下回らないように上手に融資に申し込むということも大きなポイントだと考えています。

手持ち現金が1000万円の小規模大家さんなら総資産5000万円に達する4000万円が資金調達の利用限度です。運転資金と設備資金を合計しての金額です。

個人で物件を所有している手持ち資金が500万円の小規模大家さんが新規に法人を設立して購入するなら2500万円が総資産の上限となるので2000万円の物件までがターゲットです。それ以上の規模の物件を持ち込んでも信用保証協会も政策金融公庫も設備資金融資は難しいと理解しておく必要があります。

個人の現金をどんどん法人に貸し付け(役員貸付金は自己資本と認めてくれる傾向があります)自己資本を厚くしながら物件購入を進める必要があることも理解しておく必要があります。

資本金1000万円で社長が2000万円個人で貸付ている法人であれば、総資産1億5000万円までの1億2000万円くらいまで運転資金と設備資金で融資に挑戦できるイメージです。

但し総資産の10%以上は現金でもっておくように政策金融公庫からも信用保証協会からもアドバイスを受けたので手持ち資金のことも考える必要があります。

設備資金と運転資金を両方上手に使って規模を拡大することを考えておかないとなかなか借りられなくなってしまいます。

ここからは信用保証協会に申込書を提出するために銀行員さんに動いてもらうために必要なことなどを7つのポイントでまとめましたのでご確認ください。

【ポイント①:銀行員さんが不動産賃貸業の設備資金に詳しくない背景】

銀行員さんが詳しい制度融資や保証制度は多くの企業が利用するものだけです。多くの企業が使うのは運転資金です。運転資金を借入するときは長期固定で低金利の県制度融資の中でお勧めの保証制度を企業に提案するか、利子補給のある市町村制度融資の保証制度を企業に提案することが事例として圧倒的に多いのです。

通常の設備資金はメーカーの機械購入資金が多く不動産賃貸業のように何度も設備資金を利用し自己資本比率の低い会社は珍しいのです。そして多くの銀行員さんは新型コロナ融資を使った別枠の融資は運転資金しか使えないと思い込んでいます。

新型コロナ融資で設備資金を使って賃貸不動産を購入するなんてことを全く知らないから聞かれても全く分からないのです。そして書類作成が面倒くさいからそんな胡散臭い不動産業者を適当にあしらってしまう傾向があります。

【ポイント②:信用保証協会と事前にやり取りしておく】

信用保証協会への申込書は銀行経由です。直接審査を依頼することはできません。しかし銀行には信用保証協会と打ち合わせてから来たと文書で説明すると有効です。信用保証協会が既にOKしていると事前に確認できたなら行内で上司に話をしやすいからです。

そのため事前打ち合わせを信用保証協会としておきOKをもらっていることを文書にして銀行員さんに渡すと喜ばれます。(特殊な保証制度で信用保証協会に審査してもらえることなどを文書で説明)

特に不動産賃貸業の設備資金に詳しくない銀行員さんには文書で信用保証協会の窓口を案内することはかなり有効です。私は信用保証協会がOKしているのに銀行員さんにダメと言われて終わってしまわないように事前に文書で銀行員さんを説得することを心がけています。

まだどこの銀行とも信用保証協会付き融資の実績がないときは信用保証協会の不動産賃貸業の設備資金の融資実績が多い銀行を信用保証協会から聞きだしてアプローチすると設備資金の融資を引きやすいです。

銀行によって不動産賃貸業の設備資金融資に得意な銀行と不得意な銀行があるので、創業間もない頃は不動産業の設備資金に得意な銀行に物件を持っていくとこを心がける必要があります。

そしてその銀行にアポイントを取って一般的な不動産賃貸業向けの保証制度の設備資金を持っていくか、10割保証協会の運転資金で先に口座を開ける形で動きます。

【ポイント③:銀行員さんには文章で説明する】

普通の資産しかない私のような小規模大家さんが信用保証協会や政策金融公庫の融資対策をするには文書対策が非常に重要になってきます。小規模大家さんがフルローンやオーバーローンを引っ張るには銀行員さんというハードルを乗り越えて信用保証協会に申込書を提出する必要があり、それを実現するには会社案内やIR報告書などの会社案内文書が極めて重要です。

お気軽に信用保証協会に電話して色々質問しようとしても怪しい胡散臭い不動産屋と思われまともに相手にしてもらえないです。小規模であればあるほど会社案内文書等の文書が重要になってきます。メガ大家さんには財務諸表(PL/BS)という超強力な文書がありますが小規模大家さんにはそんな文書が存在しないので会社案内等のPR文書が重要になってきます。

怪しい胡散臭い不動産屋扱いを脱却するにはしっかり会社案内文書を作り込んでから信用保証協会にプレゼンしに行く必要があります。サラリーマンさんならきっと皆さん得意ですよね、そんな資料作りやプレゼンは・・・普段会社でやっていることを自分の法人でやるだけです。

【ポイント④:銀行員さんのウソを未然に防ぐ】

銀行員さんは融資NGの理由に信用保証協会を使うことがあります。信用保証協会に申込書を出してもいない状態で、信用保証協会から良い返事がもらえないので・・・と申込書を出す前の事前審査NGの理由に信用保証協会を使うことがあります。

実際に信用保証協会に電話して確認すると『そんなことは全く話していませんよ!』と言われたことが何度もありました。

信用保証協会には全く話していないのに信用保証協会を理由に融資NGを出されることがあります。銀行員さんにそんなウソをつかれないためには自分は常に信用保証協会と直接やり取りしていることを銀行員さんに説明しておく必要があります。そして審査NGとなったら理由は信用保証協会に直接聞ける体制を作っておくといつでも自分で確認できます。

銀行員さんはまさか企業側が信用保証協会と直接やり取りすると思わないので信用保証協会と常にやり取りしていることを銀行員さんに事前に文書で伝えておくと良いです。

【ポイント⑤:申込書は自分で完成させる】

申込書は自分で全て記載します。信用保証協会によっては銀行員さんの代筆を認めているところもあります。私も以前は自分で全て作成していなくて銀行員さんに言われた部分だけ記入していました。

そうすると一般的な保証制度しか使えなくなり、保証料の分割やセーフティーネット保証枠などの別枠を使うことができなくなります。信用保証協会の申込書のフォーマットは各信用保証協会毎に微妙に異なりますが似ています。

申込書は信用保証協会からはもらえないので申込書の書き方を事前に学んでおいて銀行からもらう必要があります。

自分で書いて提出するから白紙をください!と銀行員さんに言って申込書を入手する必要があります。

【ポイント⑥:審査スピードを上げる対策を事前に打つ】

審査の進捗を信用保証協会に確認すると『銀行にはかなり前に質問を問い合わせいるが回答が返って来てきない。』と言われることが以前は多くありました。信用保証協会に電話すると何月何日にどんな内容の質問を銀行にしている・・・と教えてもらえます。というか、そんな信頼関係を信用保証協会と作る努力をする必要があります。

信用保証協会融資には時間がかかる!と良く聞きますが銀行員さんが忙しくて回答文書を作る時間がなくて質問への回答が遅れるので時間がかかる!というのが本当のところです。

私の審査最短記録は融資相談から銀行と信用保証協会の両方のOKまで1週間という記録があります。

そのためしっかり対策して初回の融資相談の時に銀行員さんに書類をまとめて出すようになったら、申請書を出してから信用保証協会の内定まで1週間かからなくなりました。以前は申請書を出すまでに4週間、申請書を出してから4週間かかっていました。

その理由は銀行員さんが行内でOKを取るのに時間がかかり、更に信用保証協会に提出する文書作成に時間がかかり、次に信用保証協会から問い合わせが来てから回答する文書を作成するのに時間がかかっていたからです。

現在は全て自分で文書を作成して初回融資相談に銀行に行くときに銀行員さんに渡すので、審査は早いです。審査に時間がかかればすぐに信用保証協会に電話して審査が遅れている理由を確認して、銀行員さんに電話して自分で資料作成を申し出るので審査に時間がかからなくなりました。

銀行員さんは信用保証協会の文書作成が面倒なのです。プロパー融資では書く必要がない文書を作成するのに手間がかかるから面倒なのです。

信用保証協会は設備資金には銀行に独自の書類提出を求めます。この書類を仮に文書Aとします。

その文書Aを事前に自分で作って銀行員さんに渡してあげることで銀行員さんの手間を省くことができ申請書提出までの時間を短縮できます。そのため文書Aと一緒に融資相談に行くと銀行員さんにはかなり喜ばれます。

申込書と文書Aを銀行経由で信用保証協会に提出後、信用保証協会から共通の質問が必ず銀行に返ってきます。申込書と統一文書を出しただけで審査が終わることはないからです。そのため銀行に共通に問い合わせる質問が存在しているはずです。

そして銀行員さんは、その問い合わせの回答文書の作成に時間がかかります。そこでその質問への回答文書(文書B)を事前に作って初回の融資相談時に銀行員さんに私は渡してしまっています。

銀行員さんには申込書と文書Aと文書Bを一緒に信用保証協会に送ってもらうようにお願いしています。

因みに私が利用する信用保証協会の共通質問は次の2つです。⑴つ目が『物件価格の妥当性評価』で、⑵つ目が『家賃の妥当性評価』です。それらを作成したものが文書が文書Bです。

文書Aと文書Bと信用保証協会からOKをもらっている旨記載した信用保証協会の窓口を記載した紙を持って銀行員さんと初回面談するとかなり早く結果が出ます。

銀行に相談して3日で銀行の内諾(信用保証協会のOKがあればの前提)、当日申込書を銀行員さんに提出してそこから3日で信用保証協会の内定!

最新の物件では最短1週間で信用保証協会の融資の内諾が出るように仕組み化して動いています。

【ポイント⑦:信用保証協会や金融機関に胡散臭く思われないための文書対策】

小規模大家さんはまだまだプロパー融資を引けない状態です。金融資産が1億円ある士業の先生は別として普通の年収1000万円以下クラスのサラリーマンでは貯金(総資産)がモノを言います。

金融資産が少ない小規模大家さんは信用保証協会や金融機関から信頼してもらわないと事業として融資をしてもらえません。金融資産が少なく創業間もない法人が信用保証協会や金融機関に信用してもらうには事前に文書を作るしかないです。

文書を作る目的は怪しくない法人だと思ってもらうことです。小規模大家さんだからこそ会社案内文書を作る必要があります。大規模大家さんにはPLとBSがあるので・・・そんな財務諸表がない小規模大家さんは文書を作り込む必要があります。

小規模大家が作るべき文書資料として私は6つ作成しています。⑴IR報告書、⑵会社概要、⑶不動産経歴書、⑷職務経歴書、⑸履歴書、⑹自己PRキメ文書、の6つです。

総資産1億円自己資本比率50%の10期目の法人でこの程度の努力をしているので、それ以下の総資産や自己資本の方はもっと文書資料を充実させないと信用保証協会や金融機関にはなかなか相手にはしてもらえないです。

信用保証協会も政策金融公庫も金融機関も文書で提出した資料をしっかり読み込んでくれます。口頭のフレーズは何も残りません。文書で対抗する癖をつけたほうが信用保証協会や政策金融公庫やメガバンク相手の融資には有利です。

私は、⑴IR報告書、⑵会社概要、⑶不動産経歴書、⑷職務経歴書、⑸履歴書、⑹自己PRキメ文書、の6つの文書で銀行や信用保証協会に対抗しています。これくらいの文書を事前に作って文書で対抗するようにしないと、信用保証協会や政策金融公庫や金融機関とまともには渡り合えないです。

各STEPへのリンクはこちらから・・・

『小規模大家融資の会』サイトキーワード:

保証協会 コロナ、保証協会 融資、保証協会とは、保証協会 保証料、保証協会 団信、保証協会債権回収株式会社、保証協会 融資 コロナ、信用保証協会 コロナ、信用保証協会 審査、信用保証協会 融資、信用保証協会 保証料 返金、信用保証協会 審査 コロナ